出版社: 浙江大学出版社

原售价: 58.00

折扣价: 36.60

折扣购买: 一本书读懂财报

ISBN: 9787308224734

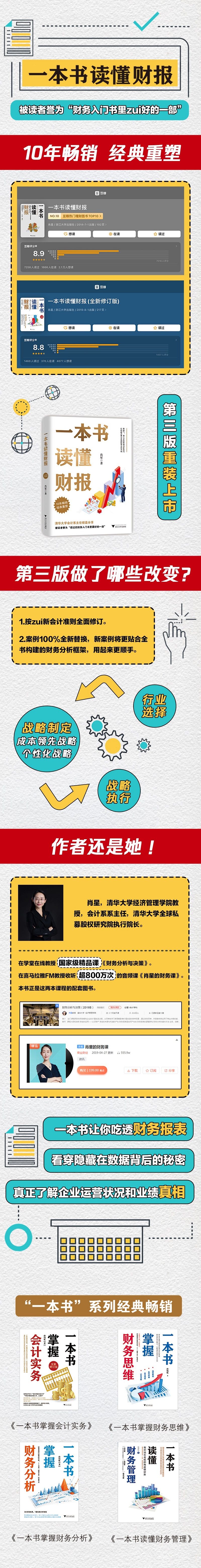

肖星 清华大学经济管理学院教授、会计系主任,清华大学全球私募股权研究院执行院长,曾获得北京市师德先锋称号、清华大学“良师益友”奖、清华大学年度教学优秀奖。同时在MOOC平台讲授《财务分析与决策》课程,在喜马拉雅平台讲授《肖星的财务课》课程。兼任全国会计专业硕士学位教育指导委员会委员、教育部会计专业教学指导委员会委员。其主要研究领域为财务分析、财务管理、公司治理和资本市场会计问题,文章发表于一系列国内和国际顶尖学术期刊,有著作《上市公司财务问题及分析》和译著《财务报表分析:估值方法》。

给自己的公司照镜子 这是一家怎样的企业? 做再多财务分析,最后还是要落脚到实践当中,而针对具体案例进行讨论正是一种非常好的检验学习成果的方式。 在下面这个案例分析中,我们将选取造纸行业巨头A公司作为主角,通过追踪A公司18年前的状况,有针对性地为其管理层提出建议,并理解其后续发展的内在逻辑。 当然,我们对它进行财务分析的目的可绝不仅仅局限于此,对A公司进行财务分析还可以为银行的贷款决策提供支持,同样也可以为投资人做股权投资时的价值判断提供依据。 要判断一家企业的状况,往往需要将其与另一家企业进行比较,这一点我们早就说过了。实际上,我们不仅需要比较,还需要根据企业的实际情况,帮它选择一个“门当户对”的比较对象。比方说,对于被称为造纸行业巨头的A公司来说,如果拿它和行业的平均水平相比较,那是不是有点太瞧不起它了?A公司自己也会很不爽。因此,我们选择另一家同行业、同地区很有声望的公司与A公司进行对比,并称其为B公司。 在这里,要先简单介绍一下A公司的前世今生。2004年的时候,这家公司已经在这个行业里“混”了十多年,它已然默默变成了这个行业的龙头。 最初,A公司通过领先的技术,对这个行业的部分产品进行升级换代,从而较为迅速地在这个行业当中站稳脚跟,并发展起来。 这之后,它迅速地扩大了生产规模。这种规模的扩张一方面通过自身的投资来实现,另一方面则通过大量的兼收并购来实现——投资和兼收并购使得这家公司的产能迅速增长,并最终使之成为整个行业中产能最大的公司。 在具备了充足的产能后,A公司又积极地开拓了国际市场。此后,A公司的经营范围不仅涵盖中国各个地区,还遍布世界上的其他地方。 除去这些基本举措之外,A公司还在其他方面积极投入。比如说,经过一番努力,A公司居然搞定了原材料。对中国的造纸企业来说,原材料供应是相对紧张的,这主要是因为,中国林业资源相对匮乏,大部分原材料都需要通过进口的方式来获得。而A公司正积极拓宽原材料的来源,它建设了很多原材料生产基地,其中就包括一个3万吨的苇浆基地、一个5万吨的木浆基地、一个5万吨的杨木化机浆生产基地和一个在建的100万亩速生杨基地。当然,仅有树木、木材还不够,所以A公司又收购了一家每年能够为它提供30万吨纸浆的企业。 是啊,看上去这真是一家相当牛的企业。这几年,它不仅大举扩张、拓宽产品线,无往而不利,而且还建立了自己的原材料生产基地。然而,令人疑惑的是,当这家公司在市场上风生水起地扩大规模、建设生产基地时,它的财务数据却并不乐观。 要判断一家企业的经营情况如何,我们最需要关注的是它的投资回报,也就是总资产报酬率。投资回报由两方面因素决定,一是企业的效益,二是企业的效率:从效益的角度来讲,A公司的净利润率水平是7%,而竞争对手B公司是10%;从效率方面讲,A公司的总资产周转率是0.45,而竞争对手B公司是0.70;再看看总资产报酬率,A公司的总资产报酬率只有3%,而B公司则达到了7%。也就是说,无论从净利润、总资产周转率还是从总资产报酬率上看,我们的主角A公司都要远远落后于它的竞争对手B公司。 而且,3%的总资产报酬率——这个数字也太低了,甚至比银行的贷款利率还要低。看到这样的财务数据,A公司的股东们一定郁闷了,早知道在银行里存定期也行啊,都比投资A公司强。 到底是什么原因造成了A公司如此不堪的局面呢?又是什么原因使A公司在效率和效益上都全面落后于B公司呢? 清华大学经济管理学院教授、“最受欢迎MBA教师”肖星专为财务零基础的初学者和非财务专业人士打造,一本书让你吃透财务报表,看穿隐藏在数据背后的秘密,真正了解企业运营状况和业绩真相。 豆瓣评分8.9分,常年占据图书畅销榜,好评无数,影响了无数财务行业初学者、投资人和企业管理层,被誉为“读过的财务入门书里最好的一部”。 中国大学MOOC平台国家级精品课“财务分析与决策”配套用书、喜马拉雅平台800万次收听音频课“肖星的财务课”进阶版图书。