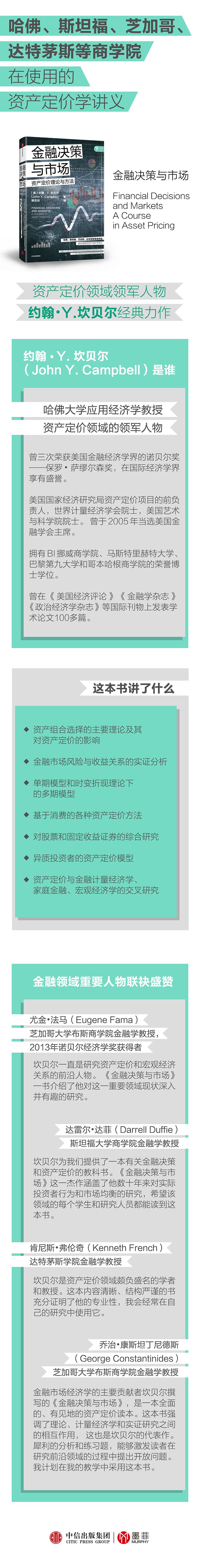

出版社: 中信

原售价: 129.00

折扣价: 83.90

折扣购买: 金融决策与市场(资产定价理论与方法)

ISBN: 9787521731293

约翰·Y. 坎贝尔(John Y. Campbell) 哈佛大学应用经济学教授,资产定价领域的领军人物。曾三次荣获美国金融经济学界的诺贝尔奖——保罗·萨缪尔森奖,在国际经济学界享有盛誉。 美国国家经济研究局资产定价项目的前负责人,世界计量经济学会院士,美国艺术与科学院院士。曾于2005年当选美国金融学会主席。拥有BI挪威商学院、马斯特里赫特大学、巴黎第九大学和哥本哈根商学院的荣誉博士学位。 曾在《美国经济评论》《金融学杂志》《政治经济学杂志》等国际刊物上发表学术论文100多篇。 ;.;姚忠兵,芝加哥大学工商管理硕士, 曾任美国大型对冲基金中国区总经理,在金融工程、风险管理与量化投资领域有着近二十年的从业经验。

这本书是基于博士二年级课程“资产定价”写成的,这门课程我在哈佛大学教了近25年,在那之前,在普林斯顿大学教了10年。这本书的目的是传播资产定价这一领域的专业知识,采用的写作方法偏重于学术方面而非行业应用,内容成体系而非松散的百科全书,我认为这种方法是给博士生教学的最重要的方法。 这本书根据我的教学大纲写成。第一部分关于静态模型,第1章简要介绍了不确定性条件下选择理论中的关键结果和问题,第2章介绍了将这些结果和问题应用到静态投资组合选择中,包括要承受多大风险的决策和有效率地组合风险资产的问题。基于这一理解,第3章介绍了基本的静态均衡资产定价模型:资本资产定价模型(CAPM)和多因子模型扩展。第4章使用随机折现因子(SDF)的现代范式提出了类似的想法。 第一部分的模型采用给定的资产收益率二阶(或更高阶)矩,并使用它们来确定预期收益率。第二部分关于跨期模型,第5章讨论了预期收益如何影响价格。这使人们可以推导出时变期望收益模型对实际收益行为的影响。这一章涵盖了有关总体股票收益预测的大量经验文献,这些文献使用金融理论建议的预测变量,包括截面资产定价模型。第6章介绍了基于消费的资产定价文献探讨的主要谜题:股权溢价谜题(股权溢价平均较高)、无风险利率谜题(无风险利率随着时间的推移在相对低的水平保持稳定),以及股价波动谜题(股票收益的波动性远大于消费增长的波动性)。这一章讨论了对这些谜题的各种理论回应,包括诸如罕见的宏观经济灾难,爱泼斯坦-兹恩(EpsteinZin)效用、消费中的随机波动、习惯形成以及耐用品等主题。第7章探讨了企业如何根据资产价格改变投资决策,以及如何在与生产基本平衡的情况下共同确定消费和资产价格。第8章对固定收益证券文献中的术语进行了评述,这些术语的历史发展在某种程度上与股票定价文献中的术语有所不同。这一章探讨了合理的定价模型,该模型限制了SDF的时间序列行为以易于对任何到期债券进行定价。这一章还讨论了有关利率和汇率的文献。第9章使用固定收益文献中的概念来探讨跨期投资组合选择和资产定价的主题。 第三部分涵盖了投资者群体的异质性这一至关重要的主题。第10章总结了有关家庭金融的文献:普通家庭使用金融市场解决其财务问题。这一章讨论了劳动收入对投资组合选择的影响,一些家庭犯了投资错误(例如未能参与风险资产市场或未能分散风险),以及此类错误对资产价格的潜在影响。第11章探讨了资产定价模型,其中的摩擦阻止了完美的风险分担,或者由于投资者有不同的信念导致他们相互投机而选择不承担风险。第12章讨论了信息不对称和流动性模型以及市场微观结构领域。 我发现这些主题的顺序在教学中的效果很好。主题的选择反映了我强烈持有的下面四种观点。 第一,人们不能仅从宏观经济或总体均衡的角度来理解资产价格,还必须了解个体市场参与者做出的决策,并采用部分均衡时给出的价格。在拥有异类投资者的模型中,这一点尤为重要,因为异类投资者在该领域中越来越重要。因此,我不会像Cochrane(2005)那样将整本书围绕SDF而写。相反,我从第2章和第3章的微观观点开始,然后在第9章和第10章回到这种观点。《金融决策与市场》这一书名反映了这一方向。 第二,金融市场既提供定价又提供分配资源功能。后者是市场的最终功能,也是市场运营成本存在的理由。因此,我将在第10章和第11章中讨论资源分配。 第三,并非所有金融市场参与者都具有充分的理性和金融素养。诚然,一些市场参与者具有这些。在本书中,我从理性投资者的角度出发,同时认识到也可能存在非理性投资者。因此,这本书既不是行为金融学读物,也不是意识形态上的反行为金融学著作。第10章和第11章指出,即使非理性投资者对资产价格的影响不大,他们也可能改变与这些价格相对应的分配,这在社会福利领域可产生重要影响。 第四,金融经济学具有规范意义。例如,投资组合选择模型可用于指导投资者的决策,而具有异类投资者的均衡资产定价模型在应用福利经济学中提出了许多有趣的问题。第2章和第9章到第12章讨论了其中的一些含义,尽管本书没有足够的篇幅来充分扩展它们。 主题的选择也反映了一个重要的限制:我希望本书中包含的内容可以让一个雄心勃勃的教授在一个学期内教给聪明而勤奋的学生。尽管各章中确实提供了附加内容,但本书的核心内容还是遵循了这一限制。因此,我没有讨论任何连续时间模型,因为我没有时间(在课程中)或篇幅(在书中)来解释使用这些模型所需的随机数学方法。反过来,这排除了对期权定价的任何讨论,因为如果没有从连续时间建模,就无法进行有意义的讨论。出于同样的原因,我很少关注具有较强选择特性的证券,例如公司债券。但是,我确实花时间开发了离散时间近似框架,该框架可以替代跨时间模型,用于研究跨期投资组合选择和资产定价。 在解释这些主题时,我遵循一些核心原则。 现代金融是一个经验领域。模型对于定性的理解是必不可少的,但是资产定价模型是定量的,具有可以校准或估计的参数。学术文献中的许多争论都与参数值有关,而不是模型的性质甚至是功能形式。因此,我强调经验和理论研究的相互促进作用。例如,在关于CAPM和多因子模型的第3章中,我总结了促使研究人员探索超越CAPM模型的异常现象。在第6章中,我介绍了股权溢价谜题、无风险利率谜题和股价波动谜题,这些谜题启发了这一章讨论的各种基于消费的资产定价模型。本书包含许多表格和数字,其中一些摘录于已发表的研究成果。 教授给博士生的这些重要模型简单到可以有封闭解。这些解以显式方式将内生变量与外生变量相关联,并显示参数值如何影响内生变量的属性。许多最新的资产定价模型都是复杂的“黑匣子”,只能通过数字方式解决。我在总结最近的一些数值研究时,也非常关注那些已成为文献中常用工具的较旧和更简单的模型。例如,在第12章中,我介绍了格洛斯顿-米尔诺姆(GlostenMilgrom,简写为GM,1985)模型以及凯尔(Kyle,1985)模型,作为建立关于市场微观结构的比较直观的一种方法。 为了简化分析,本书中的模型通常将内在变量(例如意外资产收益和消费)视为外生变量。这是资产定价中的标准做法,并且只要所考虑的模型的基础是投资者的一阶条件成立(变量是否为外生还是由投资者选择不影响模型),这都是合理的。这种资产定价的观点与当前应用微观经济学中强调使用外在随机冲击来确定因果关系形成了鲜明对比。 解决资产定价模型的常见挑战是该模型是非线性的。之所以如此,是因为模型中的某些效应是可以累加的,而另一些则是相乘关系。因此,模型在大小水平和对数上均不是线性的。例如,投资组合结构可以线性地组合总资产收益,但随着时间的推移,收益的累积是乘数增长。同样,消费从财富中减去,但再投资回报则是财富的乘积。本书强调了在风险较小、时间间隔较短或消费财富比率接近恒定时准确的近似值,这些近似值允许模型以线性或对数线性形式编写,然后显性求解。尽管必须谨慎使用这些近似值,但是它们提供的洞察力很难以任何其他方式获得。 博士生需要学习提问和回答与模型相关的问题。在我的课程中,我经常停下来提出问题,既向学生展示他们如何在自己的学习中做到这一点,又引导学生回答提问。将这一过程复制到图书中是一个挑战。为此,我会在章节中提出问题,然后在每章末尾进行解答。 我在本书中尝试使用直观易读的符号,同时尽可能地接近文献中的常用标识。给定涵盖的主题范围,这不可避免地需要在不同章节(或偶而在同一章的不同部分)中使用相同字母来表示不同变量。诸如x和λ之类的字母特别灵活多样,它们在本书的许多部分中被用作具有不同含义的通配符。 将本书与我之前的以及同行的工作联系起来可能会有所帮助。我的第一本书《金融市场的计量经济学》(The Econometrics of Financial Markets, Campbell、Lo和MacKinlay,1997)涵盖了与本书相同的大部分内容(特别是本书的第3章到第8章),但到目前为止已经过时了。此外,《金融市场的计量经济学》比本书更着重于计量经济学方法,而较少强调金融理论。我在本书第5章中参考了《金融市场的计量经济学》的第7章的内容,在本书第8章中参考了《金融市场的计量经济学》的第10章和第11章的内容。我的第二本书《战略性资产配置》(Strategic Asset Allocation,Campbell和Viceira,2002)在写作风格上与本书相似,但是更关注跨期投资组合选择。我在本书第2章、第9章和第10章中借鉴了《战略性资产配置》一书中的内容。我还借鉴了过去15年间撰写的调查报告,特别是Campbell(2000)文献中关于资产定价和SDF的调查;Campbell(2014)文献是基于2013年诺贝尔奖获得者尤金·法马(Eugene Fama)、拉斯·彼得·汉森(Lars Peter Hansen)和罗伯特·希勒(Robert Shiller)的贡献;本书第5章借鉴了Campbell(2008)文献对收益的可预测性;本书第6章借鉴了Campbell(2003)文献对基于消费的模型的介绍;本书第10章借鉴了我在美国金融协会上发表的就职演说(Campbell,2006),以及我在美国经济协会举办的德-伊利系列讲座中发表的关于家庭金融的内容(Campbell,2016)。 在本书之前出版的一些教科书,强调了实证研究方面,包括杰出的Cochrane(2005)、Singleton(2006)、Bali、Engle和Murray(2016),以及Ilmanen(2011)、Siegel(1994)。还有一些教科书具有很强的理论性,包括Back(2010)、Duffie(2001)、Gollier(2001)、Huang和Litzenberger(1998)、Ingersoll(1987)、Munk(2013)、Pennacchi(2007),以及Skiadas(2009)。强烈建议读者阅读这些书中严谨的资产定价理论,少关注一些经验现象的讨论。 1.作者约翰·Y.坎贝尔是资产定价领域的领军人物。 3.内容成体系而非词条罗列的百科全书,每章的末尾附有练习题,非常适合作为金融学专业学生修读“资产定价”课程的教材。 3.诺贝尔经济学奖获得者尤金·法玛、达特茅斯学院金融学教授肯尼斯·弗伦奇、斯坦福大学商学院金融学教授达雷尔·达菲、芝加哥大学布斯商学院教授乔治 康斯坦丁尼德斯极力推荐。