出版社: 中信

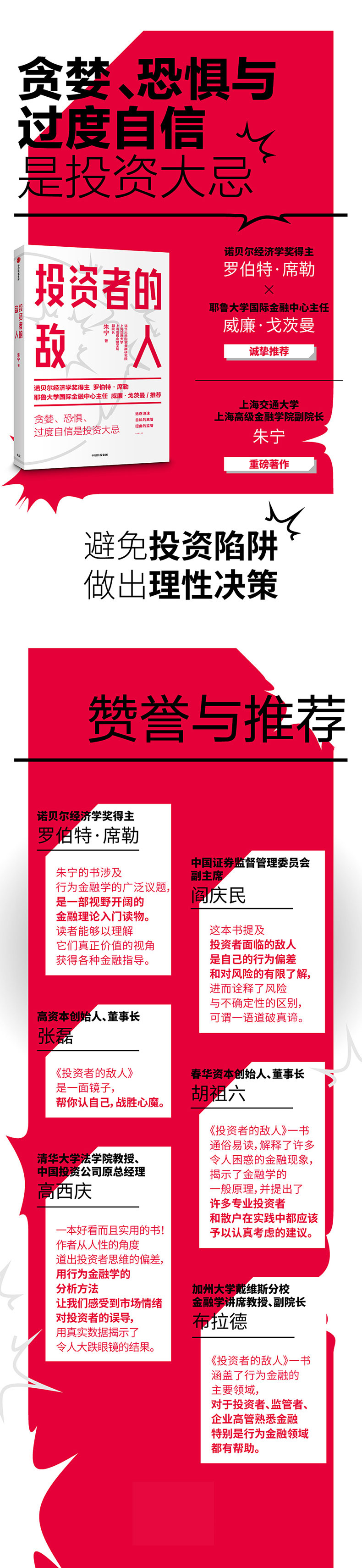

原售价: 69.00

折扣价: 44.90

折扣购买: 投资者的敌人

ISBN: 9787521718034

朱宁:著名经济学家。上海交通大学上海高级金融学院副院长,清华大学国家金融研究院副院长,耶鲁大学国际金融中心教授研究员。师从诺贝尔经济学奖得主罗伯特·席勒,曾任美国加州大学终生金融教授,清华大学泛海金融教授。获得过包括孙冶方奖在内的重磅经济学奖。著有《刚性泡沫》等产生广泛市场影响力的畅销书。

2008年秋天,全球金融危机如火如荼,突然传来一个消息,美国出现了资产管理行业历史上规模最大的欺诈案件。这一美国资产管理行业历史上规模最大的欺诈案,再一次提醒世人,机构投资者并不永远是投资者的朋友。 即使是在相对简单、相对透明的资产管理行业的买方机构中,因为市场的风险与波动,因为机构投资者的职业操守和专业水平,也因为信息的不对称和投资者技巧和风险意识的缺乏,仍然可能发生重大的投资损失,并给投资者带来让人黯然神伤的结果。 当事人麦道夫,是一位70多岁的风度翩翩、文质彬彬的老先生。从20世纪60年代起,他一直从事资本管理,在业界颇有影响力。麦道夫最早是做市商,为早期在纳斯达克上市的科技股,像微软、苹果、网景这样的公司提供流动性,帮助它们交易。他不仅在商界做得很好,也热衷于社会活动和公益事业,是纳斯达克股票市场公司的前董事会主席,相当于我国交易所董事长的级别。此外,他还担任过一系列备受尊敬的职位,比如美国证交会的顾问。 麦道夫从20世纪60年代开始,就成立了投资证券公司,提供经纪业务。后来,他申请了代客理财的牌照,专门为高端客户提供资产管理服务。 美国在经历了1929~1933年的大萧条之后,发现本国金融管制和金融系统很不健全,于是通过了几项重要法案,其中有著名的《证券交易法》,在此基础上还创立了美国证交会,该法律监管的是证券交易行为,比如必须披露信息,不能操纵股价,不能发布虚假或者有欺诈行为的信息。还有一项法律叫《投资公司法》(Investment Company Act),相当于国内的《基金法》,它规定了如果你代别人理财的话,需要什么样的资质,需要披露什么样的信息,可以和不可以做的事情,比如在美国,基金公司不可以买5元以下的股票,也不能买信用评级BBB以下的垃圾债券,因为可能是小盘股、垃圾股。 麦道夫做了什么坏事呢?他在2008年的圣诞节告诉两个儿子,自己的生活其实是一个巨大的谎言,他其实一无所有。他在过去20年中一共吸收了600多亿美元的资金,但是在过去30年中只进行了不超过20次的交易。他的这种行径让人吃惊,他拿了投资人的钱根本没有进行投资。这和中国前一段时间处理的吴英案还有所不同。吴英把资金吸进来后,至少还进行了投资,甚至是不错的投资,投资的很多资产还都获得了升值。而老麦先生吸收了600亿美元,相当于3 000多亿人民币,比我们中国最大的公募基金的金额还多,拿了30年却什么事都没干。一个人怎么可能在20多年间吸进了3000多亿人民币,却一直没有被揭露呢? 丑闻暴露后,美国证交会和司法部对麦道夫提起诉讼。结果,老麦被判了150年有期徒刑。在他公司工作的员工,大多是他的亲戚(兄弟、侄子等),他们也都被判了不同刑期的监禁。美国麻省、康州、纽约州都对麦道夫提起了集体民事诉讼,追究商业赔偿,一共向他索赔几十亿美元。但他的钱都以投资分红的方式还给了原来的投资者,已经身无分文了。大多数受牵连的投资者从那600多亿美元的基金里面,只能拿回10%左右。 此外,多家欧洲大型银行、美国著名大学的校友捐赠基金和社会知名人士,都承受了沉重的财务打击。还有一些人不仅损失了财富,还搭上了自己的性命。有两个母基金管理者投了很多钱在麦道夫的基金里,而丑闻让他们损失了绝大部分的资金,他们没法面对自己的投资者,因而选择自杀,结束了自己的生命。 从投资者、基金管理者、监管者的角度,怎么会让这么大规模的欺诈事件在最发达的西方资本主义国家持续了二三十年(我们会在“风险管理”一章中,更多地分析为什么会出现该丑闻)?无论是美国证交会系统还是国会,都觉得出现这种情况不可理解,也不可容忍。 在众多非法集资案中,人们或多或少听过“庞氏骗局”的说法,这是一种最古老、最常见的融资诈骗手法,它在很大程度上与泡沫联系紧密。由于没有遵守最基本的投资理念或者原则,泡沫就产生了。 “庞氏骗局”源自意大利一个叫庞兹(Ponzi)的商人,此人虽然看起来其貌不扬,但在意大利却吸引了4万人上当,诈骗金额高达1 500万美元,这个骗局的核心手段就是借新债还旧债。 同理,为什么人们愿意把钱投给麦道夫?因为他承诺较高的回报率。对麦道夫而言,只要资金流不断链,就可以把后面投资者的钱还给前面的投资者,只要后面的投资者足够多,麦道夫就可以在不做任何投资,也不获得任何投资收益的情况下,源源不断地吸引新的资金,同时给现有的投资者提供丰厚的投资回报。在英国南海危机的时候,南海公司做得其实是同样的事情。第一次卖股票200元,第二次卖300元,再卖一次500元,再卖一次1 000元,同时许诺给这些投资者30%的回报率,所以英国最有钱的人和像牛顿这样聪明的人都忍不住投身其中。历史是如此惊人的相似。 无论在中国还是海外,无论是发达国家还是发展中国家,为什么投资者一次又一次地落入“庞氏骗局”?贪婪是一个主要原因。看到30%的年收益率,很多人难以拒绝这种诱惑。美国之前也爆发过很多次“庞氏骗局”,为什么老麦先生还能成功地骗了二三十年?他最大的创新之处在于,和之前的各种“庞氏骗局”大肆宣扬自己的高收益不同,他非常聪明地号称自己业绩一般,但有非常丰富的投资经验,和好的投资策略能够保证业绩稳定,即每年获得10%~15%的收益。 回顾过去二三十年,为什么另类投资,无论是PE(Private Equity,私募股权投资)、C(enture Capital,风险投资),还是对冲基金、信托理财的发展速度,比传统意义上的资产管理和公募基金快很多?很大程度上就是因为另类投资对于风险的掌控能力能够帮助投资者获得更稳定的投资收益。人类规避损失的行为方式决定了有钱人有钱之后必然先想守富再想继续创富。由于人类的思维框架限定,很多高净值的人 [8]在投资的时候,首先考虑的是保护自己,不丧失自己的财富和美好的生活。因此,他们会把投资收益的稳定性和规避损失放在首要位置。 作为传统的投资,每年我国A股市场年化收益率在18%左右,但是年化波动率为每年45%。也就是说,投资者承受损失的可能性很大。与此同时,社会上有很多理财产品和信托计划,每年虽然只有8%的收益,但较为安全,对于某些投资者而言无疑是极有吸引力的。人生不同阶段的风险偏好也有所不同,年轻的时候愿意多冒点险多赚点钱,等到事业有成,有了一定的财富之后,投资收益稍微多一点或少一点,都远不如保住现有财富和生活方式重要。 正因为洞悉了投资者的偏好,麦道夫在过去二三十年里成功地宣传了自己的基金。首先,他给人的印象是不差钱,不像有些投资者着急找投资。他从不急于向别人介绍自己的策略,夸耀业绩。直到别人问起他是做什么工作的,他才回答是做投资的,然后才交代业绩情况。其次,老麦非常愿意做慈善工作。在犹太人的圈子里,他把自己打造成一个受人尊重的慈善家形象,让很多人好奇他的主业。可以说,他是利用了自己的慈善家形象来宣传自己是做投资的。最后,他也成功地掌握了苹果电脑的“饥饿营销”策略。在麦道夫东窗事发之前的十年左右,他很少向自己的投资者要钱。同时,如果有投资者想把钱交给他投资,他一般会说,因为业绩太好,管理规模已经很大了,现有产品已经关闭。这种“饥饿营销”策略在投资界看来很有效果。很多投资者都是在争取了多次之后,才“成功”地把资金投入到麦道夫的基金或母基金中。由此可见,很多投资者在考虑投资时,对基本的投资策略和收益不那么关心,倒是更加关注基金管理者的形象和社会地位。 无独有偶,艾伦·斯坦福的欺诈交易也是类似。那为什么这种欺诈行为会集中在一段时间内暴露?是由于2008~2009年的全球金融危机导致资产价格大幅下跌,流动性枯竭,这些骗局才被拆穿。巴菲特曾在互联网泡沫破裂后说过一句经典的话:“只有在潮退的时候,我们才知道谁在裸泳。”在如今中国货币供应量以每年30%的速度增长的时候,大家都是非常有水平的投资者,都能获得不错的收益。等到有一天,国内的货币供应量增长速度低于10%的时候,可能才看得出哪些投资者对于风险和经济有更加深刻、准确的理解和判断。 1.诺贝尔经济学奖得主罗伯特·席勒推荐,耶鲁大学金融学教授威廉·戈茨曼作序推荐 2.上海交大上海高级金融学院、清华大学国家金融研究院副院长朱宁重磅著作。 3.深度解析市场动荡环境下,投资失败与风险高企的底层逻辑。 4.帮助广大投资者清醒思考,实现财富保值增值。